掃碼下載APP

接收最新考試資訊

及備考信息

我們一起來學習2015《財務成本管理》考點:期權價值評估的方法。本考點屬于《財務成本管理》第七章期權價值估價計的內容。

【內容導航】

1.期權估價原理

2.二叉樹期權定價模型

3.布萊克-斯科爾斯期權定價模型

【考頻分析】

考頻:★★★★

復習程度:掌握期權估價原理,各種期權定價模型

【主要考點】期權價值評估的方法

(一)期權估價原理

1.復制原理

基本思想:構造一個股票和借款的適當組合,使得無論股價如何變動,投資組合的損益都與期權相同,則創建該投資組合的成本就是期權的價值。

2.套期保值原理(以購入股票、賣空看漲期權的情況為例)

(1)確定可能的到期日股票價格:

上行股價=股票現價×上行乘數

下行股價=股票現價×下行乘數

(2)根據執行價格計算確定到期日期權價值:

股價上行時期權到期日價值=Max(上行股價-執行價格,0)

股價下行時期權到期日價值=Max(下行股價-執行價格,0)

(3)計算套期保值比率:

套期保值比率=(股價上行時期權到期日價值--股價下行時期權到期日價值)/(上行股價--下行股價)==上、下行期權價值差異/上、下行股票價格差異

(4)計算投資組合的成本:

購買股票支出=套期保值比率×股票現價

借款=(到期日下行股價×套期保值比率-股價下行時看漲期權到期日價值)/(1+無風險利率)

期權價值=投資組合成本=購買股票支出-借款

3.風險中性原理

風險中性原理:假設投資者對待風險的態度是中性的,所有證券的預期收益率都應當是無風險利率。風險中性的投資者不需要額外的收益補償其承擔的風險。在風險中性的世界里,將期望值用無風險利率折現,可以獲得現金流量的現值。

在這種情況下,期望報酬率符合下列公式:

期望報酬率=(上行概率×上行時收益率)+(下行概率×下行時收益率)

=(上行概率×上行時收益率)+(1-上行概率)×下行時收益率

假設股票不派發紅利,股票價格的上升百分比就是股票投資的收益率,因此:

期望報酬率=(上行概率×股價上升百分比)+下行概率×(-股價下降百分比)

根據這個原理,在期權定價時,只要先求出期權執行日的期望值,然后,使用無風險利率折現,就可以求出期權的現值。

(二)二叉樹期權定價模型

1.單期二叉樹模型。關于單期二叉樹模型,其計算結果與前面介紹的復制組合原理和風險中性原理是一樣的。

![]()

2.兩期二叉樹模型。如果把單期二叉樹模型的到期時間分割成兩部分,就形成了兩期二叉樹模型。由單期模型向兩期模型的擴展,不過是單期模型的兩次應用。

3.多期二叉樹模型。

期數增加以后帶來的主要問題是股價上升與下降的百分比如何確定問題。期數增加以后,要調整價格變化的升降幅度,以保證年收益率的標準差不變。把年收益率標準差和升降百分比聯系起來的公式是:

u=1+上升百分比=![]()

d=1-下降百分比=![]()

其中:e=自然常數,約等于2.7183

σ=標的資產連續復利收益率的標準差

t=以年表示的時間長度(每期時間長度用年表示)

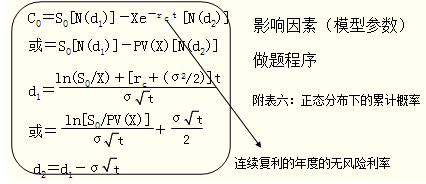

(三)布萊克——斯科爾斯期權定價模型

1.計算公式

布萊克-斯科爾斯期權定價模型的公式如下:

2.看跌期權估價

對于歐式期權,假定看漲期權和看跌期權有相同的執行價格和到期日,則下述等式成立:

看漲期權價格-看跌期權價格=標的資產的價格-執行價格的現值

這種關系被稱為看漲期權-看跌期權平價定理,利用該等式中的4個數據中的3個,就可以求出另外一個。

相關鏈接:2015年注冊會計師《財務成本管理》第七章主要考點

全文轉載或部分轉載本文請注明“來源:正保會計網校”

Copyright © 2000 - www.sgjweuf.cn All Rights Reserved. 北京正保會計科技有限公司 版權所有

京B2-20200959 京ICP備20012371號-7 出版物經營許可證 ![]() 京公網安備 11010802044457號

京公網安備 11010802044457號

套餐D大額券

¥

去使用 主站蜘蛛池模板: 天天燥日日燥| 另类专区一区二区三区| 狠狠色噜噜狠狠狠狠2021| 日韩一区二区三区女优丝袜| 精品国产91久久粉嫩懂色 | 中文字幕熟妇人妻在线视频| 四虎成人精品在永久免费| 亚洲精品动漫免费二区| 亚洲精品久久久久成人2007| 日本一区二区三区四区黄色| 国产99在线 | 免费| 亚欧美闷骚院| 成人一区二区三区激情视频| 99热这里只有精品免费播放 | 99久久亚洲综合精品成人网| 国产91小视频在线观看| 国产精品亚欧美一区二区三区| 国产一区二区在线有码| 被黑人巨大一区二区三区| 亚洲天堂久久一区av| 99国精品午夜福利视频不卡99 | 亚洲精品一二三四区| 久久99久久99精品免视看国产成人| 狠狠躁夜夜躁人人爽天天| 啦啦啦视频在线日韩精品| 亚洲精品美女久久久久9999| 中文字幕无码免费久久| 老子午夜精品888无码不卡| 日本免费最新高清不卡视频| 蜜桃视频一区二区在线观看| 国产亚洲精品第一综合| 韩国 日本 亚洲 国产 不卡| 深夜精品免费在线观看| 极品少妇无套内射视频| 国产一区二区三区综合视频| 一区二区在线欧美日韩中文| 色噜噜一区二区三区| 69精品无人区国产一区| 色色97| 老鸭窝在线视频| 国产精品自拍中文字幕|